Une table de capitalisation, souvent raccourcie en “Cap Table”, est dans sa version la plus simple un registre de vos actionnaires et de la part du capital de votre entreprise qu’ils détiennent. Tout nouvel investisseur potentiel vous demandera ce document et éventuellement ses évolutions depuis la création.

Très simple au moment de la répartition du capital entre co-fondateurs, la Cap Table peut devenir de plus en plus complexe avec le temps et l’entrée de nouveaux actionnaires.

Pour l’entrepreneur, maîtriser sa Cap Table est essentiel. C’est un outil lui permettant de projeter l’évolution de la détention du capital selon plusieurs scénarios. Utile lors de négociations avec des investisseurs par exemple.

👉 Eldorado vous prépare à lever des fonds 👈

Et si un fichier excel ne suffit plus, on peut se tourner vers des solutions comme Equify qui propose un SaaS de gestion juridique et financière de l'actionnariat.

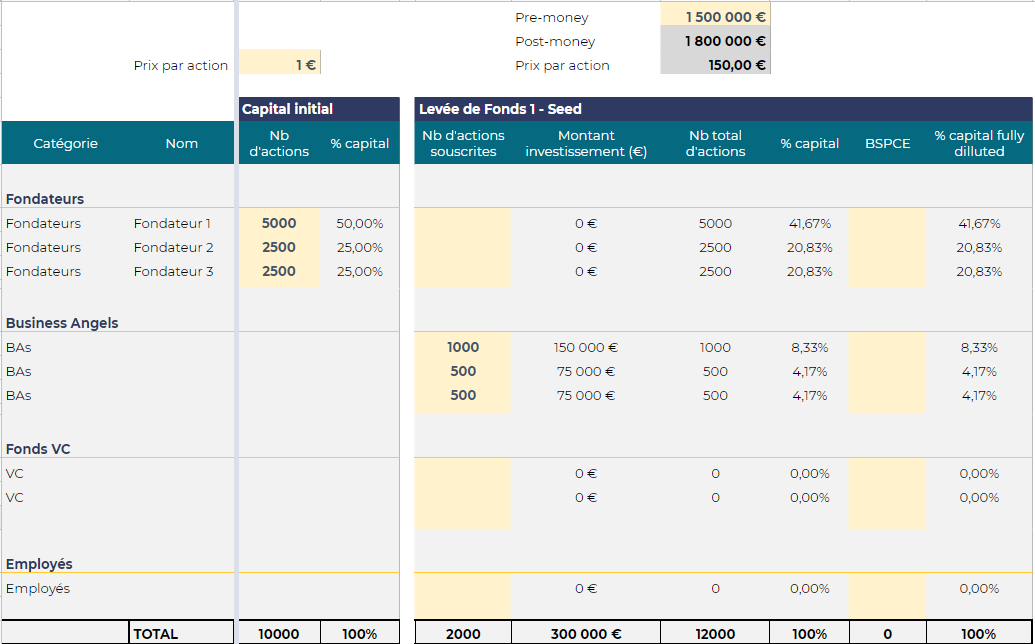

Dans cette template (à télécharger à la fin de l’article), nous avons modélisé une table de capitalisation reprenant 4 moments clés dans l’évolution capitalistique d’une startup :

-

Répartition du capital initial entre co-fondateurs

-

Levée de fonds Seed auprès de Business Angels

-

Serie-A auprès d’un fonds VC

-

Plan de BSPCE pour les salariés (à l’occasion de la Serie-A)

-

Quels sont les points d’attention que porte un investisseur sur une cap table ?

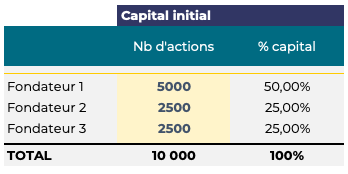

1. Répartition du capital initial entre co-fondateurs

Au moment de la création de l’entreprise, les co-fondateurs doivent s’entendre sur la répartition du capital initial. Si beaucoup d’entrepreneurs optent pour la répartition équitable (50/50 ou 33/33/33), c’est un choix clé qui doit être mûrement réfléchi. JB Rudelle (co-fondateur de Criteo) conseille aux startups amenées à lever de l’argent auprès d’investisseurs professionnels assez rapidement, d’évaluer la contribution de chacun au projet et d’oublier l’apport financier des fondateurs dans d’impact sur la répartition du capital.

Dans notre exemple, 3 co-fondateurs se sont répartis les 10.000 actions composant le capital initial, au prix de 1€ par action.

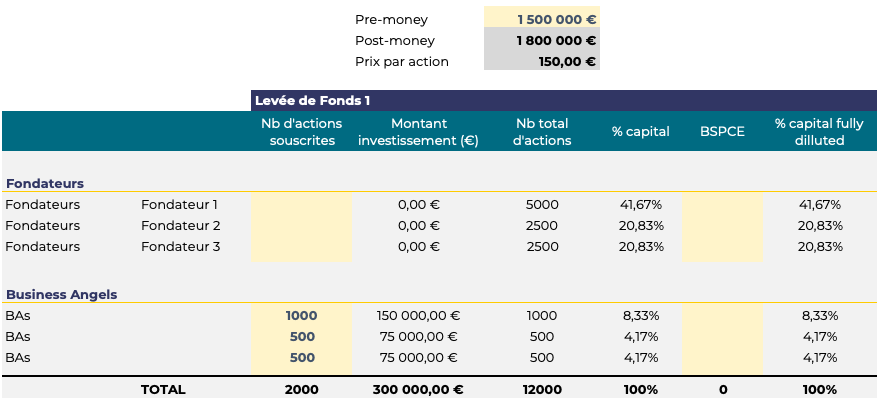

2. Levée de fonds Seed auprès de Business Angels

Le moment de la 1ère levée de fonds est arrivé. Après de longs mois à pitcher votre projet auprès de Business Angels, vous avec convaincu plusieurs investisseurs de vous rejoindre et de financer le développement de votre startup.

Dans notre exemple, nos Business Angels investissent au total 300K€ à une valorisation Pre-money de 1,5M€, portant la valorisation Post-money à 1,8M€. Les fondateurs ont ouvert leur capital de 16,7%. On dit aussi que la dilution de la levée est de 16,7%.

La valorisation Pre-money représente la valorisation avant l’investissement. C’est sur cette valorisation que le nouveau prix par action est établi. Les 10.000 actions détenues par les co-fondateurs valant 1,5M€ au total, le prix d’une action est de 150€ (1,5M€/10.000 actions : 150€).

L’augmentation de capital correspond à la création de nouvelles actions, attribué aux Business Angels en échange de leur investissement. Dans notre exemple, 2.000 nouvelles actions ont été émises, portant le nombre d’actions totales à 12.000

Une fois fixée, la valorisation Pre-money n’aurait pas bougé si la startup avait levé un montant différent, c’est le nombre d’actions émises qui aurait été plus ou moins important.

La valorisation Post-money correspond à la valorisation Pre-money + le montant de la levée de fonds.

Dans notre exemple la valorisation Post-money est de 1,8M€

-

1,5M€ + 0,3M€ = 1,8M€

-

12.000 actions au prix unitaire de 150€ = 1,8M€

Les co-fondateurs détiennent toujours le même nombre d’actions mais leur nombre total a augmenté, ils ont été dilués.

Dans notre exemple, l’effet dilutif est de 16,7%

-

2.000 nouvelles actions / 12.000 actions = 16,7%

-

0,3M€ de New money / 1,8M€ valo post-money = 16,7%

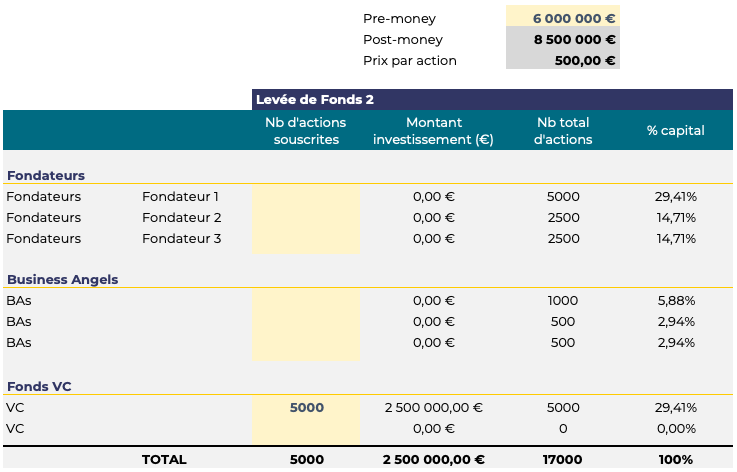

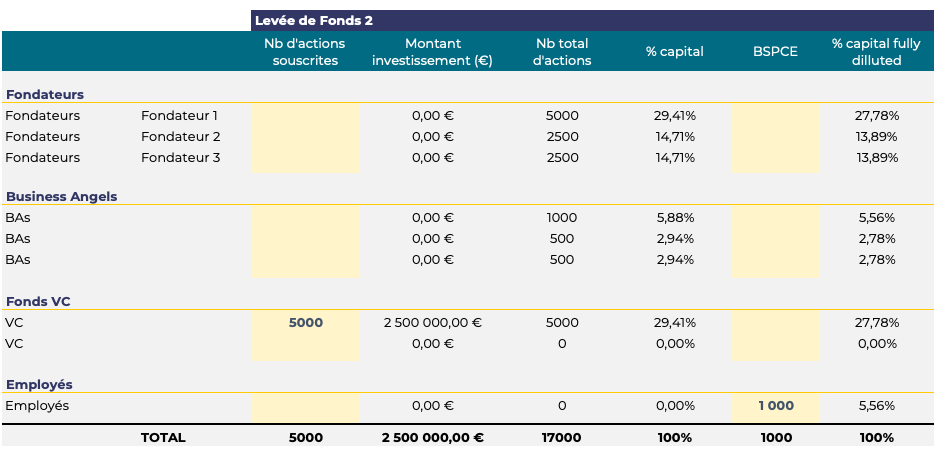

3. Serie-A auprès d'un fonds VC

Nouveau tour de financement, cette fois-ci avec un fonds VC investissant 2,5M€, à une valorisation Pre-money de 6M€, portant celle-ci à 8,5M€ Post-money. La startup a ainsi ouvert 29,41% de son capital, diluant les actionnaires historiques (fondateurs et BAs) du même %.

Le mécanisme est ici le même que lors de la levée de fonds précédente auprès des Business Angels.

4. Plan BSPCE pour les salariés (à l'occasion de la Serie-A)

Les BSPCE (Bons de Souscription de Parts de Créateur d’Entreprise) sont utilisés dans les startups comme mécanisme pour impliquer et fidéliser certains employés. Sur ce sujet, l’article du Galion Project est très clair et complet.

Les BSPCE ne sont pas directement des actions mais des options permettant de souscrire ultérieurement à des actions de l’entreprise selon des conditions qui font l’objet d’un contrat.

Tant que ces bons ne sont pas convertis en actions, ils sont inscrits dans une colonne spécifique de la Cap Table. On parle alors de capital fully diluted, représentant les % de détention du capital dans le cas ou l’ensemble des options ont été exercés et transformés en actions.

5. Quels sont les points d'attention que porte un investisseur sur une cap table ?

Pour une startup early stage :

-

Un co-fondateur non opérationnel avec une part trop importante du capital

-

Un nombre trop important d’actionnaires

-

Une dilution trop importante du pool de fondateurs (Par ex. si les co-fondateurs réunis détiennent moins de 50% du capital)

-

Aucun pool de BSPCE prévu pour motiver les employés clés

-

Une valorisation trop importante lors des levées de fonds précédentes

-

Un Down-round, une levée de fonds faite à une valorisation inférieure à la valorisation de la levée précédente

La Cap Table et les pourcentages de détention ne font pas tout ! Les clauses du pacte d’actionnaires dictant la gouvernance de l’entreprise, les pouvoirs et droits de chaque investisseur mais aussi les conditions de répartition du prix de vente en cas de revente de la société seront regardé avec attention par un nouvel investisseur.

Retrouvez toutes nos templates sur le blog:

Vous avez maintenant toutes les cartes en main pour comprendre au mieux les rouages derrière une table de capitalisation ! Le mieux reste encore de faire des projections et d'anticiper tous les scénarios possible.

Recevez le template par email en remplissant le formulaire ci-dessous