Update : Nous avons ajouté au template un onglet avec un échéancier de prêt à échéances trimestrielles. C’est ce mode de remboursement qui est majoritairement utiliser pour les prêts directement par Bpifrance.

Bonjour les entrepreneurs !

Voici le premier outil de notre startup toolbox à destination des porteurs de projet. Nous recevons toutes les semaines beaucoup de questions sur le financement bancaire et avons donc pensé utile le développement d’un outil afin de calculer et prévoir son échéancier bancaire le plus simplement possible.

Vous pouvez télécharger le template et l’insérer dans votre prévisionnel financier.

>> Pour les plus pressés, le template se trouve à la fin de l'article <<

Ce modèle ne fonctionne que pour les emprunts à échéances mensuelles fixes, c’est-à-dire que votre mensualité reste la même (après que le différé d’amortissement ait cessé) mais que la part de votre mensualité entre les intérêts et le capital remboursé évolue.

Comment utiliser ce template ?

Rien de plus simple. Il vous suffit d’entrer 5 informations et vous aurez directement les résultats.

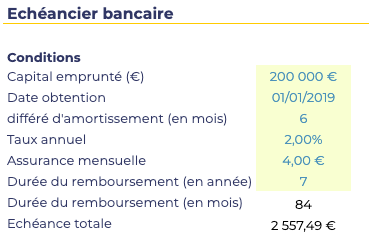

- Capital emprunté (€) : insérer ici le montant total emprunté à l’organisme de prêt en euros,

- Date d’obtention : insérer ici la date prévue d’obtention du prêt. Les échéances de remboursement commenceront le mois suivant (si aucun différé d’amortissement).

- Différé d'amortissement (en mois) : insérez ici votre différé d’amortissement accordé par la banque. Ce différé représente les mois durant lesquels vous ne commencez pas encore à rembourser le capital emprunté - mais vous commencez déjà à payer les intérêts sur ce capital. Cette disposition vise à réduire les mensualités en début d’emprunt. A noter que cela engendre un coût puisque vous paierez les intérêts sur le capital pendant la période de différé et malgré les paiements effectués, le montant de la dette ne diminue pas.

- Taux annuel : ceci est le taux d’intérêt négocié avec votre organisme de prêt,

- Assurance mensuelle : ceci est le montant mensuel négocié avec votre assurance ou organisme de prêt concernant votre assurance,

- Durée du remboursement (en année) : ceci est la durée durant laquelle vous rembourserez la partie en capital de votre emprunt.

Pour résumer : si vous empruntez sur 7 ans avec 6 mois de différé, vous devez renseigner comme suit :

- Différé d’amortissement (en mois) : 6,

- Durée du remboursement (en année) : 7.

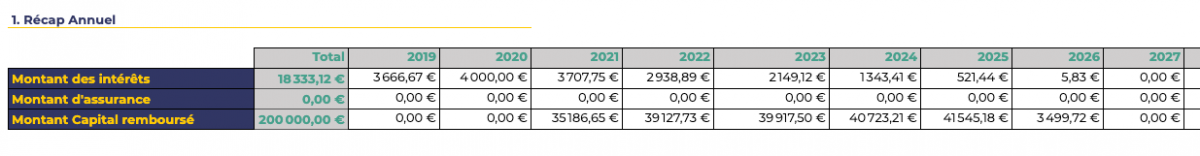

Vous aurez alors votre récap annuel :

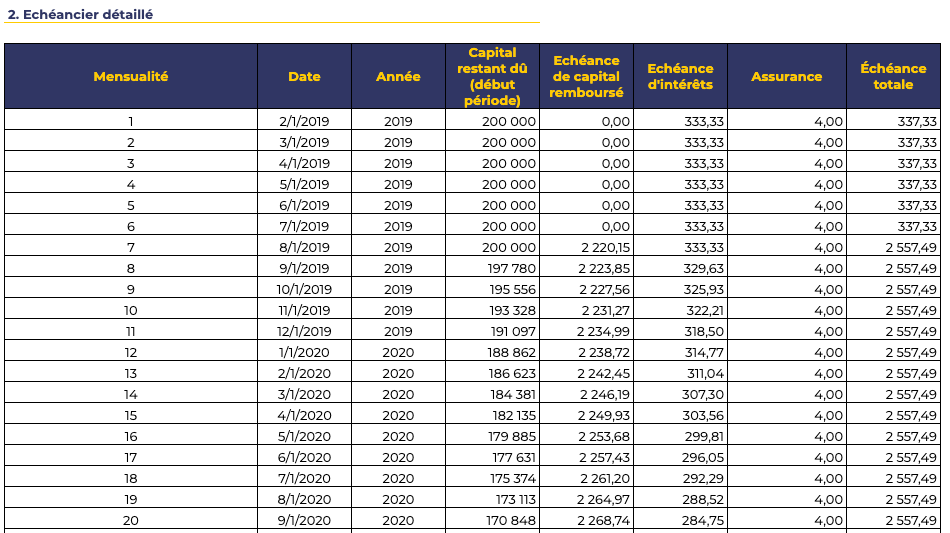

Et un échéancier détaillé de vos mensualités :

>> Enfin, pour pouvoir accéder au fichier, merci de remplir le formulaire ci-dessous ! <<

N'hésitez pas à nous proposer des améliorations ou à nous partager vos besoins futurs de template